Схема в этом случае такая:

- Покупатель заключает договор с продавцом о займе и предоставляет его.

- Затем по договору о поставке продавец отгружает товар без предоплаты.

- Завершается сделка взаимозачетом.

Хотя ничего противозаконного в этом нет, но для того чтобы у налоговой не возникло вопросов необходимо:

- Указать в договоре приемлемую нейтральную цель займа.

- Сумма займа должна немного отличаться от стоимости товара.

- Сроки по договору займа по договору продажи не должны совпадать.

Налог после окончания квартала В 145-ой статье НК РФ есть указание на освобождение компании от уплаты НДС, если ее доходы за квартал оказались меньше миллиона рублей. Подобная льгота предоставляется на год после обращения в местную службу ФНС.

Налогооблагаемая база по ндс при отсрочке платежа

Внимание

В обращение входят:

- Заявление.

- Выписка из баланса компании.

- Выкопировка из книги регистрации входящих и исходящих счетов-фактур.

- Выписки из книги продаж, доходов и расходов.

В этом случае при увеличении прибыли в течение года, льгота автоматически теряется. О том, как еще уменьшить прибыль не трогая НДС, читайте ниже.

Другие варианты Есть еще несколько вариантов уменьшения выплат по НДС. Можно ли уменьшить налог на прибыль и НДС при аренде помещения без регистрации договора в Юстиции, расскажет данный видеоролик: Перечисление задатка Так как задаток не облагается налогом (об этом говорит НК), то при его помощи можно уменьшить облагаемую налогом сумму сделки и, следовательно, и НДС.

Продавец включает проценты по коммерческому кредиту в налоговые доходы, даже если покупатель их не заплатил Для продавца проценты, которые ему должен уплатить покупатель за отсрочку или рассрочку платежа, являются доходом. При расчете налога на прибыль всю сумму процентов по коммерческому кредиту продавец включает во внереализационные доходы (п.

6 ст. 250

Важно

НК РФ). Аналогичного мнения придерживается Минфин России (Письмо от 23.03.2010 N 03-03-06/1/169).Доходы в виде процентов отражаются в налоговом учете на последнее число каждого месяца, за который их начислили (абз. 1 п. 6 ст. 271 и абз. 3 п. 4 ст. 328 НК РФ). Неважно, какой срок для уплаты установлен в договоре.

Кроме того, для признания дохода не имеет значения, уплатил покупатель проценты или нет.

Как используют предоплату или отсрочку платежа для экономии на налогах

Подробнее о более свежей арбитражной практике и аргументах судов читайте на сайте e.rnk.ru в статье «Как сейчас налоговики и суды относятся к вопросу исчисления НДС с сумм, связанных с реализацией» // РНК, 2014, N 11. Далее ведомство привело выдержку из совместных разъяснений Пленума Верховного Суда РФ и Пленума ВАС РФ.

В них указано, что к коммерческому кредиту относятся гражданско-правовые обязательства, предусматривающие отсрочку или рассрочку оплаты товаров, работ или услуг. К отношениям по коммерческому кредиту применяются нормы Гражданского кодекса о договоре займа (п.

2 ст. 823 ГК РФ). Следовательно, проценты, взимаемые за предоставление коммерческого кредита, являются платой за пользование денежными средствами (п. 12 совместного Постановления Пленума Верховного Суда РФ N 13 и Пленума ВАС РФ N 14 от 08.10.1998).Проценты по займам освобождены от обложения НДС (пп. 15 п. 3 ст.

Как уменьшить ндс и сохранить прибыль

Инфо

НДС. Схема следующая:

- Компания на УСН получила от плательщика НДС товар по цене N рублей + НДС (18%).

- Затем она заключает с покупателем агентский договор (договор комиссии), по которому передает тот же товар на реализацию по цене (N+НДС) рублей.

- В договоре величина НДС обозначена как агентское вознаграждение.

- При том выставляет счет-фактуру на эту же сумму.

- А вот покупатель в счете-фактуре, выставляемой продавцу указывает размер агентского соглашения, которое равно величине НДС (либо величину собственной наценки).

- В результате компания-поставщик на УСН заплатит налог только с этой суммы (156-ая статья НК РФ).

При этом важно соблюдать правильность и последовательность оформления документов, иначе НДС придется заплатить со всей суммы сделки. Теперь узнаем, как уменьшить вычеты по НДС для компании или ИП.

Как абсолютно законно уменьшить размер ндс к уплате: легальные схемы

Данная льгота не распространяется на НДС, подлежащий уплате в результате продажи подакцизных товаров. Для того чтобы воспользоваться правом на получение льготы, налогоплательщику потребуется обратиться в территориальное отделение ФНС с заявлением и пакетом документов, подтверждающих наличие у него такого права. В перечень этих документов входят:

- копия журнала выставленных и полученных в ходе приобретения и реализации товаров счетов-фактур;

- выписка из книги продаж;

- выписка из книги учета расходов, доходов и хозяйственных операций (для ИП);

- выписка из бухгалтерского баланса (для организаций).

Освобождение от уплаты налога предоставляется на срок до 12 месяцев. В том случае, если сумма выручки организации превысила установленный законом норматив, налогоплательщик автоматически теряет право на получение налоговой льготы.

Минфин подсказал нам способ снижения ндс через рассрочку платежа

НК РФ). Поэтому Минфин России пришел к выводу, что проценты, полученные продавцом от покупателя за предоставление отсрочки или рассрочки по оплате товаров, НДС не облагаются. Минфин не объяснил, что он понимает под коммерческим кредитом Чиновники уклонились от разъяснения термина «коммерческий кредит».

Хотя сами его широко используют. Они указали, что разъяснение норм, терминов и понятий Гражданского кодекса не входит в их компетенцию (Письма Минфина России от 21.05.2015 N 03-07-05/29303 и от 30.12.2014 N 03-07-05/68784).Ранее ведомство указывало, что обязательства по коммерческому кредиту не образуют отдельного договора. Они входят в состав иных обязательств, составляющих соответствующий договор.

То есть коммерческий кредит представляет собой не самостоятельную сделку заемного типа, а условие, содержащееся в возмездном договоре.

Как компании-плательщику ндс уменьшить сумму налога на законных основаниях?

На практике, достаточно часто встречается ситуация, когда покупатель хочет приобрести товар (работу, услугу), но на данный момент стеснен в средствах и не может сразу рассчитаться по договору. В таких случаях фирма-продавец может предоставить покупателю отсрочку платежа, причем сделать это можно следующими способами:

- покупатель может передать фирме-продавцу в оплату товаров (работ, услуг) вексель, номинал которого выше, чем цена договора, или данный вексель предусматривает выплату процентов при его погашении;

- покупатель может передать в оплату товаров (работ, услуг) облигации, предусматривающие выплату процентов при их погашении;

- продавец предоставляет покупателю товарный кредит.

Из-за резкого снижения спроса на выпускаемую продукцию у организации образовалась задолженность по уплате НДС, налога на имущество, земельного налога и уплате НДФЛ. Может ли компания получить отсрочку по уплате указанных налогов, чтобы избежать остановки производства и массового сокращения персонала? Ответ на этом вопрос дан в письме Минфина России от 03.07.13 .

Если уплата налогов грозит банкротством

Исчерпывающий перечень оснований предоставления отсрочки по уплате налогов установлен пунктом 2 статьи 64 НК РФ. Одним из оснований является угроза возникновения признаков несостоятельности (банкротства) компании в случае единовременной уплаты налога. В этом случае отсрочка или рассрочка по уплате налога может быть предоставлена организации на сумму, не превышающую стоимость ее чистых активов. Чтобы принять решение об изменении сроков уплаты налогов, ФНС должна предварительно проанализировать финансовое состояния плательщика. Методика проведения такого анализа утверждена приказом Минздравсоцразвития России от 18.04.11 № 175.

Кто не может получить отсрочку

Отсрочка не может быть предоставлена при наличии одного из обстоятельств, упомянутых в пункте 1 статьи 62 НК РФ. А именно, если в отношении налогоплательщика:

- возбуждено уголовное дело в связи с нарушением налогового законодательства;

- проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ;

- имеются достаточные основания полагать, что заинтересованное лицо воспользуется отсрочкой для сокрытия денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы РФ на постоянное жительство;

- в течение трех лет, предшествующих дню подачи заявления об изменении срока уплаты налога, было вынесено решение о прекращении ранее предоставленной отсрочки (рассрочки) в связи с нарушением ее условий.

Куда обратиться за отсрочкой

Если речь идет об уплате федеральных налогов, в частности, об уплате НДС, то решение об изменении сроков уплаты принимает ФНС России (при этом копию заявления нужно в пятидневный срок направить в инспекцию по месту его учета). Что касается отсрочки по НДФЛ, то ее получить не удастся, предупреждают в Минфине. Объяснение простое. Порядок предоставления отсрочки или рассрочки по уплате налога и сбора установлен главой 9 Налогового кодекса. А действие этой главы на налоговых агентов не распространяется (п. 9 ст. 61 Кодекса).

Если компания желает получить отсрочку по налогу на имущество и земельному налогу, следует обратиться в инспекцию по месту нахождения налогоплательщика. К заявлению о предоставлении отсрочки по уплате налога (в описываемом случае — в связи с угрозой возникновения признаков банкротства) прилагаются документы, указанные в пункте 5 статьи 64 НК РФ. К ним относятся:

- справка из инспекции о состоянии расчетов по налогам, сборам, пеням и штрафам;

- справка из инспекции с перечнем всех открытых налогоплательщиком счетов в банках;

- справки банков о ежемесячных оборотах денежных средств компании за каждый месяц за последние шесть месяцев, а также о наличии расчетных документов, помещенных в соответствующую картотеку;

- справки банков об остатках денежных средств на всех счетах организации;

- перечень контрагентов — дебиторов налогоплательщика с указанием цен договоров и сроков их исполнения, а также копии данных договоров;

- обязательство, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый налогоплательщиком график погашения задолженности.

В комментируемом письме чиновники также отметили, что изменение срока уплаты налога может быть обеспечено залогом имущества, или поручительством. Это предусмотрено пунктами 19-21 Порядка изменения срока уплаты налога и сбора, а также пени и штрафа (утв. Приказом ФНС России от 28.09.10 № ММВ-7-8/469@). Договор поручительства или договор залога со стороны налоговиков заключается региональным УФНС по месту нахождения компании.

С 4 марта действует новый порядок получения отсрочки (рассрочки) по уплате налогов и страховых взносов. Он утвержден (далее - Приказ № ММВ-7-8/683@). Одновременно признан утратившим силу предшественник названного документа - . Необходимость внесения поправок обусловлена новым порядком администрирования страховых взносов.

В связи с этим регламент изменения срока уплаты налоговых платежей распространен на страховые взносы, кроме того, Приказом № ММВ-7-8/683@ обновлены требования к составу и содержанию документов, которые налогоплательщики должны представить в инспекцию для получения отсрочки (рассрочки) и (или) инвестиционного налогового кредита.

Общие правила изменения срока уплаты налоговых платежей

Изменением срока уплаты налога, сбора, страховых взносов, а также пени и штрафа признается перенос установленного срока уплаты (в том числе ненаступившего срока) на более позднее время. Указанный перенос осуществляется в соответствии с гл. 9 НК РФ. В частности, общие условия изменения срока уплаты налоговых платежей (пени и штрафов) установлены ст. 61 НК РФ. Так, п. 2 названной статьи предусматривает изменение срока уплаты в отношении всей подлежащей уплате в бюджет суммы либо ее части (суммы задолженности) с начислением процентов на сумму задолженности. Причем обозначенный перенос не отменяет существующей и не создает новой обязанности по уплате налога (п. 4). Кроме того, данное изменение может быть обеспечено залогом имущества в соответствии со ст. 73 НК РФ, поручительством либо банковской гарантией (п. 5).Изменение срока уплаты налога (а также сбора, страховых взносов, пени и штрафа) налоговые органы осуществляют в порядке, определяемом ведомственным приказом (п. 8 ст. 61 НК РФ). В настоящее время это Приказ № ММВ-7-8/683@.

Что такое отсрочка и рассрочка?

Напомним: в силу п. 1 ст. 64 НК РФ отсрочка (рассрочка) по уплате налога представляет собой изменение срока уплаты налога при наличии установленных Налоговым кодексом оснований на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности. При предоставлении отсрочки налог уплачивается единовременно, но в более поздний срок (п. 6 ст. 61 НК РФ), а при рассрочке - не только позднее, но и частями (п. 1 ст. 64 НК РФ).Отсрочка (рассрочка) по уплате федеральных налогов в части,зачисляемой в федеральный бюджет, предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам (п. 3 ст. 64 НК РФ). По налогам, уплачиваемым налоговыми агентами, отсрочка (рассрочка) не предоставляется (п. 9 ст. 61 НК РФ, Письмо Минфина России от 15.02.2016 № 03-02-07/1/8000).

Важный нюанс. Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ).

Кто вправе претендовать на получение отсрочки (рассрочки)?

Согласно п. 2 ст. 64 НК РФ правом на отсрочку (рассрочку) может воспользоваться заинтересованное лицо, финансовое положение которого не дает уплатить названный налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты налога возникнет в течение срока, на который предоставляется отсрочка.В этой же норме приведен перечень оснований, когда заинтересованное лицо может претендовать на получение отсрочки (рассрочки) по уплате налоговых платежей:

- причинение ему ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- задержка финансирования из бюджета либо задержка оплаты выполненного государственного заказа;

- угроза его банкротства в случае единовременной выплаты им налога;

- производство или реализация товаров, работ или услуг, носящих сезонный характер.

Что касается таможенного НДС (подлежащего уплате в связи с перемещением товаров через таможенную границу РФ), получить отсрочку (рассрочку) в отношении данного налога организация может в случаях и в порядке, предусмотренных таможенным законодательством (пп. 6 п. 2 ст. 64 НК РФ).

Правила получения отсрочки (рассрочки)

Как упоминалось выше, ФНС Приказом № ММВ-7-8/683@ утвердила новый Порядок изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа налоговыми органами (далее - Порядок). Данный документ (как, впрочем, и его предшественник) регламентирует процедуру предоставления налогоплательщику отсрочки (рассрочки), а также определяет требования к составу и содержанию документов, представляемых им в указанных целях.Сразу скажем: каких-либо существенных изменений в процедуре получения отсрочки (рассрочки) не произошло. Процедура изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа, установленная Порядком,мало чем отличается от предыдущих правил.

Как и прежде, решение об изменении срока или об отказе в изменении срока уплаты налоговых платежей уполномоченный орган должен принять в течение 30 рабочих дней со дня получения заявления заинтересованного лица (п. 15 Порядка, п. 6 ст. 64 НК РФ). Копия такого решения должна быть направлена заинтересованному лицу не позднее 3 рабочих дней со дня принятия (п. 10 ст. 64 НК РФ).

Обратите внимание: решение о предоставлении отсрочки (рассрочки) по уплате налога вступает в действие со дня, обозначенного в этом решении. Причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления решения в силу. Если отсрочка (рассрочка) предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном ст. 73 НК РФ (п. 8 ст. 64 НК РФ).

Пунктом 17 Порядка, п. 1 ст. 63 НК РФ определены уполномоченные органы и сроки для предоставления отсрочки (рассрочки) по видам налогов. Для удобства эта информация приведена в таблице.

Вид налога | Уполномоченный орган, который принимает решение об отсрочке (рассрочке)* | Срок отсрочки (рассрочки) |

Федеральные налоги и сборы (пени и штрафы), зачисляемые в федеральный бюджет | ФНС России | Не более трех лет |

Федеральные налоги и сборы (пени и штрафы), зачисляемые в региональные и местные бюджеты | ФНС России по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований | Не более одного года |

Страховые взносы | ФНС России | Не более одного года |

Региональные и местные налоги | УФНС субъекта РФ, налоговые органы по месту нахождения налогоплательщика | Не более одного года |

* Заинтересованное лицо, претендующее на изменение срока уплаты федеральных налогов, сборов, страховых взносов, пеней, штрафов, обращается в ФНС России через управление ФНС по субъекту РФ по месту своего нахождения либо через межрегиональную инспекцию ФНС по крупнейшим налогоплательщикам.

Важный нюанс. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом (абз. 2 п. 2 Порядка). Копию такого решения заинтересованное лицо в пятидневный срок должно представить в налоговый орган по месту своего учета (абз. 2 п. 6 ст. 64 НК РФ).

Документы

Для получения отсрочки (рассрочки) заинтересованное лицо, помимо заявления, должно представить в уполномоченный орган определенный пакет документов, перечень которых приведен в п. 5 ст. 64 НК РФ. Обязательными документами являются:

- справки банков об оборотах денежных средств по счетам за каждый из шести месяцев, предшествующих подаче указанного заявления, а также справки о наличии расчетных документов, помещенных в картотеку, либо об их отсутствии в этой картотеке;

- справки банков об остатках денежных средств на всех счетах в банках;

- перечень контрагентов-должников. Надо указать по каждому должнику цены договоров и сроки их исполнения, приложить копии этих договоров и первичных документов по ним (накладных, актов оказанных услуг (выполненных работ) и пр.);

- обязательство о соблюдении условий отсрочки (рассрочки), а также предполагаемый график погашения задолженности.

- заключение органа власти о факте стихийного бедствия (технологической катастрофы) и акт оценки причиненного ущерба - если поводом для обращения за отсрочкой (рассрочкой) стал ущерб, причиненный при чрезвычайных обстоятельствах;

- информацию о неполученных суммах оплаты выполненного госзаказа (данный документ может быть составлен как распорядителем бюджетных средств, так и самим налогоплательщиком) - в случае неполучения средств из бюджета;

- справку о том, что доля доходов от сезонных видов деятельности составляет не менее 50% всей выручки организации, - в случае осуществления организацией деятельности, носящей сезонный характер.

Согласно п. 19 Порядка изменение срока уплаты налогов, сборов, страховых взносов, пеней, штрафов может быть обеспечено:

- залогом имущества (ст. 73 НК РФ);

- поручительством (ст. 74 НК РФ);

- банковской гарантией (ст. 74.1 НК РФ).

Для оформления договора поручительства либо договора залога заинтересованное лицо и поручитель (либо залогодатель) должны одновременно обратиться с письменным заявлением в налоговый орган (п. 20 Порядка). Рекомендуемые образцы заявлений приведены в приложениях 8 и 9 к Порядку.

О результатах рассмотрения заявлений о возможности заключения обозначенных договоров, а также о результатах рассмотрения банковской гарантии налоговый орган должен известить заинтересованное лицо (поручителей, залогодателей) в течение семи рабочих дней после получения соответствующих документов (п. 23 Порядка).

Основания для отказа в предоставлении отсрочки (рассрочки)

Непредставление вышеупомянутых документов является основанием для отказа в предоставлении отсрочки (рассрочки) по уплате налоговых платежей. Об этом сказано в п. 13 Порядка.Кроме того, в п. 1 ст. 62 НК РФ назван еще ряд ситуаций, когда налогоплательщику однозначно откажут в изменении срока уплаты налогов, сборов, страховых взносов, пеней, штрафов. К примеру, едва ли организация может рассчитывать на положительное решение, если в отношении нее ведется производство по делу о налоговом правонарушении либо административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза (пп. 2 п. 1 ст. 62 НК РФ).

Другими основаниями для отказа в предоставлении отсрочки (рассрочки) являются следующие обстоятельства:

- возбуждено уголовное дело по признакам преступления, связанного с нарушением налогового законодательства;

- есть достаточные основания полагать, что заинтересованное лицо просит отсрочки (рассрочки) в целях уклонения от взыскания налога;

- не истекли три года с момента вынесения отказного решения по предыдущему заявлению застрахованного лица о предоставлении отсрочки (рассрочки).

Каждое предприятие или индивидуальный предприниматель могут переживать периоды, когда ощущается острый дефицит в финансовых средствах, по веским на то причинам. В такое время уплата каких-либо платежей является тяжелым испытанием, и чтобы в подобной ситуации не сделать из налогоплательщика злостного должника, государством создана отсрочка по взносу налога.

Отсрочка по уплате налога – это возможность каждого налогоплательщика отсрочить взнос средств в государственную казну на более поздние сроки.

Особенностью данного процесса является возможность отложить на более поздний период взнос налога или его части, но по истечению отведенного органами времени сумму необходимо внести в полном объеме.

Такая возможность доступна любому предприятию или лицу, обстоятельства которого имеют вескую причину, указанную в законодательных актах.

Законодательная база

Регулируют право на налоговые каникулы субъекта следующие нормативные документы:

- Гл.9, ст.61 – 68 НК РФ;

- Ст.66 НК РФ – правила и условия использования нулевого инвестиционного кредита;

- Приказ ФНС РФ № ММВ-7-8/683@ – доступность изменения срока уплаты налога и прочих государственных взносов.

НК РФ Статья 66. Инвестиционный налоговый кредит

1. Инвестиционный налоговый кредит представляет собой такое изменение срока уплаты налога, при котором организации при наличии оснований, указанных в статье 67 настоящего Кодекса, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам.

Инвестиционный налоговый кредит может быть предоставлен на срок от одного года до пяти лет.

Инвестиционный налоговый кредит может быть предоставлен на срок до десяти лет по основанию, указанному в подпункте 6 пункта 1 статьи 67 настоящего Кодекса.2. Организация, получившая инвестиционный налоговый кредит, вправе уменьшать свои платежи по соответствующему налогу в течение срока действия договора об инвестиционном налоговом кредите.

Уменьшение производится по каждому платежу соответствующего налога, по которому предоставлен инвестиционный налоговый кредит, за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита, предусмотренной соответствующим договором. Конкретный порядок уменьшения налоговых платежей определяется заключенным договором об инвестиционном налоговом кредите.

Если организацией заключено более одного договора об инвестиционном налоговом кредите, срок действия которых не истек к моменту очередного платежа по налогу, накопленная сумма кредита определяется отдельно по каждому из этих договоров. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку заключения договора, а при достижении этой накопленной суммой кредита размера, предусмотренного указанным договором, организация может увеличивать накопленную сумму кредита по следующему договору.

Для каких государственных сборов доступно применение отсрочки

Важно: применение рассрочки или отсрочки платежа доступно для уплаты налогов в федеральный или местный бюджет, так же данное применение допустимо для налогов исчисляющихся по льготной и упрощенной системе.

- Налоги, осуществляемые в рассрочку на федеральном уровне:

- На доходы физлиц для ИП;

- На прибыль;

- Акцизные взносы;

- и драгоценных металлов;

- Транзитные сборы;

- Госпошлины;

- Единичный социальный взнос.

- На региональном уровне:

- Транспортный взнос;

- Торговый сбор;

- На имущество граждан.

При этом следует помнить, что существует перечень налогов, уплату которых невозможно отсрочить, к примеру, налоги на доходы работников, вычитаемые из зарплаты через налогового агента или налоги на прибыль по консолидированной ставке.

Что представляет собой консолидированная ставка и как составляется соответствующая консолидированная отчетность – читайте

Что такое отсрочка и рассрочка по налогам и какие документы нужны для их получения – смотрите в этом видео:

В каких случаях и кому предоставляется отсрочка

Согласно НК РФ ст.64 на данную отсрочку или рассрочку могут рассчитывать все без исключения организации и физические лица, у которых на то существуют обоснованные причины, а именно:

- Получение ущерба предприятием в чрезвычайных ситуациях, на возникновение которых владелец предприятия не имел возможности влиять;

- Несвоевременное финансирование из бюджета государства, в случаях с муниципальными и государственными организациями;

- Взнос дополнительных платежей, начисленных в ходе налоговой проверки, которые могут оказаться существенными для бюджета предприятия;

- Внесение таможенных платежей во время экспорта и импорта товара;

- Сезонность выполненных работ;

- В случае физлиц при доказательстве неплатежеспособности доступна отсрочка налоговых обязательств.

Куда следует обращаться с заявлением и в какие сроки

Так как государством предусмотрена уплата различных платежей на различном государственном уровне необходимо обращаться в ту инстанцию, которая отвечает за сбор данного платежа:

- Если не уплачен налог федерального уровня необходимо обращаться в местное отделение ФНС;

- По сборам, касающимся местного бюджета необходимо обращаться в налоговые органы по месту нахождения;

- Если дело касается транзита товара, следует обращаться в Федеральную таможенную службу;

- Относительно госпошлин, в орган, который уполномочен заниматься сбором данных платежей;

- Рассрочка по взносу единого социального взноса оформляется в Федеральном органе исполнительной власти.

Важно: после подачи заявления, заявитель получает ответ в течение 30 дней, плюс еще 3 дня на направление решение об отсрочке в налоговую инстанцию по месту учета.

Подавать заявление в налоговый орган необходимо до даты внесения очередного налога с учетом этого времени, чтобы по платежу не образовалась просрочка, та как в таком случае к сумме рассрочки присоединятся пени за просроченные дни от конечной даты взноса налога до дня принятия решения.

Пакет документов

Для получения отсроченного платежа к заявлению необходимо приложить пакет документов:

- Заявление соответствующей формы;

- Справка об отсутствии задолженностей по любым платежам из местного налогового органа;

- Выписка из банка за последние полгода о состоянии средств, их движении;

- Расписка о соблюдении предоставленных сроков отсрочки и формирование приблизительного графика платежей при рассрочке;

- Копии договоров с контрагентами и указание их дебиторской задолженности. В каком порядке осуществляется списание дебиторской задолженности с истекшим сроком исковой давности – читайте ;

- Документы подтверждающие непредвиденные обстоятельства или прочие причины, мешающие выполнить уплату:

- В случае непредвиденных обстоятельств – документ, подтверждающие размер полученного ущерба и факт наступления обстоятельства;

- В случае задержки финансирования государством следует приложить справку из финансового учреждения о размере финансирования и периоде его задержки;

- Если уплату не может выполнить физлицо в силу своей неспособности, необходимо предоставить выписку о состоянии своих счетов и документы на движимое и недвижимое имущество, которое в данном случае выступит залогом;

- В случае сезонной деятельности, необходимо предоставить справку от местных органов власти, что данная деятельность обеспечивает не менее 50% от прибыли предприятия.

При этом следует быть готовым к тому, что органы обращения могут потребовать гарантий возврата средств – залог, банковские выписки и прочее.

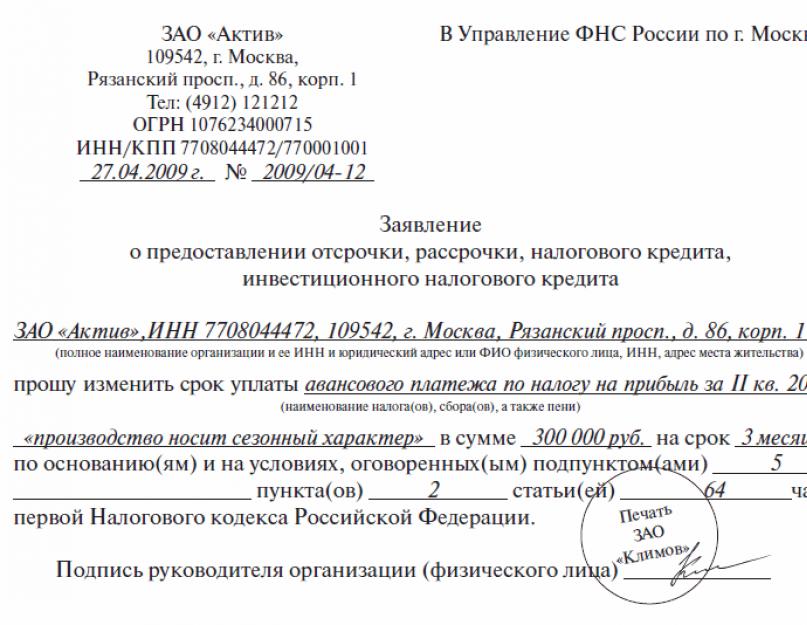

Образец заявления для получения рассрочки и отсрочки по налогам.

Образец заявления для получения рассрочки и отсрочки по налогам. Важно: в таком случае у заявителя всегда есть возможность отозвать заявление, дабы не рисковать своим имуществом.

Требование гарантий в последнее время происходит практически в каждом случае, с целью исключения спекуляции доверием налоговых органов и в связи с нестабильностью валюты.

Заявление об отсрочке

- Заявление на предоставление рассрочки/отсрочки необходимо составить в установленной форме, указав в нем:

- Наименование и реквизиты организации, которой оно адресуется;

- Наименование самого документа;

- Реквизиты и наименование предприятия или ФИО заявителя, указать ИНН, КПП;

- Указать необходимую форму изменения срока уплаты;

- Указать в отношении какого платежа необходимо изменение срока уплаты и зафиксировать сумму платежа прописью;

- Сделать акцент на основания данной возможности в качестве статьи Налогового Кодекса;

- Дата и подпись.

Основания для получения рассрочки

Важно: основаниями для отсрочки платежа является глава 9 ст.61 – 68 НК РФ. В начале 2017 года произошли определенные изменения, на основании которых отсрочку платежа по НДФЛ обязан предоставлять руководитель регионального ведомства Налоговой службы России, согласование разрешения на отсрочку с финансовыми структурами также входит в его обязанности.

При необходимости он имеет право переложить данную обязанность на руководителя территориального ИФНС.

Следующим изменением является возможность рассрочить любую сумму налога при имеющихся на то основаниях.

Сезонные отрасли, имеющие право на рассрочку

Чаще всего к отсроченной возможности взноса налогов прибегают предприятия с сезонным характером ведения деятельности или те, которые производят сезонные товары.

Перечень данных предприятий указан в НК РФ:

- Прежде всего это сельскохозяйственное производство:

- Растениеводство;

- Звероводство;

- Развод прудовой рыбы;

- Производство растительных жиров;

- Консервная и сахарная промышленность;

- Мясные и молочные комбинаты.

- Также данное послабление используют предприятия по добыче и заготовке природных и минеральных ресурсов:

- Заготовка древесины;

- Лесное хозяйство;

- Добыча и заготовка торфа;

- Добыча ценных металлов.

- Транспортное хозяйство, используется отсрочка:

- С целью перевозки груза и пассажиров в районы с ограниченной навигацией;

- В область Крайнего Севера.

Список оснований для получения отсрочки.

Список оснований для получения отсрочки. Невозможность получения

Возможность отсрочить или рассрочить платеж дает возможность организации или физлицу нормально функционировать и проживать без угрозы банкротства. Однако НК РФ предусмотрены случаи когда отсрочка платежей является невозможной.

Среди таких пунктов имеется:

- Относительно руководителя предприятия или физлица открыто уголовное дело в связи с нарушением НК РФ;

- Относительно заявителя имеется открытое дело относительно административного или государственного правонарушения;

- Заявитель находиться под подозрением в намерении скрыться за рубежом с доходами;

- Прошло менее 3 лет с момента прекращения последней рассрочки или нарушения сроков ее выплаты.

Важно: в 2017 году рассмотрена возможность чиновников прекращать рассрочку досрочно в одностороннем порядке уже в том случае, если ИП или предприятие нарушает сроки выплат.

Отрицательное решение по заявлению об рассрочке платежа доступно оспорить в судебном порядке.

Быстрое решение вопроса по предоставлению рассрочки

Вся процедура оформления отсрочки состоит из небольших этапов:

- Заявитель определяется с видами налогов, по которым в данном периоде не в состоянии платить;

- Подает заявление и пакет документов;

- Организация рассматривает его в течение одного месяца;

- За этот период комиссия осуществляет проверку активов заявителя, его финансовое положение, принадлежность имущества;

- Удостоверяется в чистоте лица – отсутствие производственных дел и задолженностей по предыдущим отсрочкам;

- Далее в течение 3 дней передает свое решение в налоговую инстанцию по месту учета субъекта.

Важно: отсрочка дается на период до года, в исключительных случаях до 3 лет для предприятий ведущих научную деятельность или высокотехнологичное производство, в этом случае отсрочка называется инвестиционным налоговым кредитом.

Также следует понимать, что отсрочка, это тот же договор об оформлении инвестиционного кредитного периода, который заключается между заявителем и государственным учреждением в течение 5 дней с момента принятия решения об отсрочке платежа.

В договоре прописывается сумма, график погашения, срок погашения возможность залога и прочие нюансы кредитного соглашения.

Эффективные методы оформления

На практике отсрочка – это государственный налог выдаваемый под 50 – 75% от ставки рефинансирования ЦБ России за исключение случаев непреодолимой силы или отсутствия финансирования государством, в таких случаях проценты не насчитываются.

Любое предприятие согласиться, что такое послабление намного лучше, нежели кредитование в банке, так как переплата по налогам будет составлять даже при самой максимальной ставке 8 – 5,5%.

Также необходимо понимать, что сумма чистой рассрочки не должна превышать стоимости активов предприятия или имущества гражданина.

Естественно такое встречное предложение государства уменьшило количество должников по выплатам государственных платежей, однако оно доступно по большей части только для крупных предприятий, так как сбор пакета документов требует определенных навыков со стороны заявителя.

Заключение

Налогоплательщик, заключивший договор с налоговой обязан соблюдать все его условия и выполнять свои обязанности.

В противном случае он рискует потерять свои залоговые активы, так как налоговая вправе прервать соглашение в случае его несоблюдения и открыть производство по взысканию задолженности и переводу имущества в собственность государства.

Важно: если налогоплательщик исправно выполняет свои обязательства налоговые органы не вправе разрывать соглашение или привлекать его к ответственности.

В каком порядке предоставляется отсрочка и рассрочка по уплате налогов – смотрите в этом видео:

Возможна ли отсрочка платежа по НДС на таможне при ввозе импортного производственного оборудования для обработки массива древесинына территорию России из Италии?

Да, возможна, но только при определенных условиях, которые перечислены в статье 134 Закона от 27.11.2010 № 311-ФЗ «О таможенном регулировании в Российской Федерации». Среди них:

– причинения лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

– задержки лицу финансирования из федерального бюджета или оплаты выполненного этим лицом государственного заказа;

– если товары, ввозимые на территорию Российской Федерации, являются товарами, подвергающимися быстрой порче;

– осуществления лицом поставок по международному договору Российской Федерации;

– если товары, ввозимые на территорию Российской Федерации, являются товарами, включенными в утвержденный Правительством Российской Федерации перечень отдельных типов ввозимых иностранных воздушных судов и комплектующих к ним, в отношении которых может быть предоставлена отсрочка или рассрочка уплаты налогов

В соответствии с п. 2 ст. 83 Таможенного кодекса Таможенного союза основания, условия и порядок изменения сроков уплаты налогов определяются законодательством государства - члена Таможенного союза, в бюджет которого подлежат уплате налоги.

В статье 133 Закона от 27.11.2010 № 311-ФЗ установлено, что только при наличии оснований, установленных статьей 134 Закона, федеральный орган исполнительной власти, уполномоченный в области таможенного дела, или определяемые им иные таможенные органы по заявлению плательщика таможенных пошлин, налогов в письменной форме могут изменить срок уплаты налогов в виде предоставления отсрочки.

Обоснование

Из статей 133 – 135 Закона от 27.11.2010 N 311-ФЗ «О таможенном регулировании в Российской Федерации»

Статья 133. Общие условия изменения срока уплаты налогов

1. При наличии оснований, установленных статьей 134 настоящего Федерального закона, федеральный орган исполнительной власти, уполномоченный в области таможенного дела, или определяемые им иные таможенные органы по заявлению плательщика таможенных пошлин, налогов в письменной форме могут изменить срок уплаты налогов в виде предоставления отсрочки или рассрочки их уплаты.

2. Отсрочка или рассрочка уплаты налогов может предоставляться по одному или нескольким видам налогов, а также в отношении всей суммы, подлежащей уплате, либо ее части.

3. Отсрочка или рассрочка уплаты налогов предоставляется при условии обеспечения уплаты суммы налогов в порядке, предусмотренном Таможенным кодексом Таможенного союза и настоящим Федеральным законом. Решение о предоставлении отсрочки или рассрочки уплаты налогов или об отказе в ее предоставлении принимается в срок, не превышающий 15 дней со дня подачи заявления об этом. В предоставлении отсрочки или рассрочки уплаты налогов может быть отказано исключительно при наличии обстоятельств, предусмотренных статьей 135 настоящего Федерального закона.

4. Отсрочка или рассрочка уплаты налогов предоставляется на срок от одного до шести месяцев.

5. Решение о предоставлении отсрочки или рассрочки уплаты налогов или об отказе в ее предоставлении в письменной форме доводится до лица, обратившегося с заявлением о ее предоставлении. В решении указывается срок, на который предоставляется отсрочка или рассрочка уплаты налогов, а в случае отказа в предоставлении отсрочки или рассрочки уплаты налогов - причины такого решения.

Статья 134. Основания для предоставления отсрочки или рассрочки уплаты налогов

1. Отсрочка или рассрочка уплаты налогов предоставляется плательщику таможенных пошлин, налогов при наличии хотя бы одного из следующих оснований:

1) причинения этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

2) задержки этому лицу финансирования из федерального бюджета или оплаты выполненного этим лицом государственного заказа;

3) если товары, ввозимые на территорию Российской Федерации, являются товарами, подвергающимися быстрой порче;

4) осуществления лицом поставок по международному договору Российской Федерации;

5) если товары, ввозимые на территорию Российской Федерации, являются товарами, включенными в утвержденный Правительством Российской Федерации перечень отдельных типов ввозимых иностранных воздушных судов и комплектующих к ним, в отношении которых может быть предоставлена отсрочка или рассрочка уплаты налогов.

2. Правительство Российской Федерации вправе определять федеральные органы исполнительной власти, уполномоченные подтверждать наличие оснований для предоставления отсрочки или рассрочки уплаты налогов, предусмотренных настоящим Федеральным законом.

3. В случае принятия Правительством Российской Федерации решений об определении федеральных органов исполнительной власти, уполномоченных подтверждать наличие оснований для предоставления отсрочки или рассрочки уплаты налогов, предусмотренных настоящим Федеральным законом, наличие таких подтверждений является обязательным при обращении лица с заявлением о предоставлении отсрочки или рассрочки.

Статья 135. Обстоятельства, исключающие предоставление отсрочки или рассрочки уплаты налогов

1. Отсрочка или рассрочка уплаты налогов не предоставляется, если в отношении лица, претендующего на предоставление указанной отсрочки или рассрочки:

1) возбуждено уголовное дело, предварительное расследование по которому отнесено уголовно-процессуальным законодательством Российской Федерации к компетенции таможенных органов;

2) возбуждена процедура банкротства.

2. При наличии обстоятельств, указанных в части 1 настоящей статьи, решение о предоставлении отсрочки или рассрочки уплаты налогов не может быть вынесено, а вынесенное решение подлежит отмене, о чем лицо, подавшее заявление о получении отсрочки или рассрочки, уведомляется таможенным органом в письменной форме в течение трех рабочих дней.