В сфере обращения возникают различные расчетные отношения с различными хозяйственными партнерами: на стадии снабжения - с поставщиками по поводу приобретения необходимых товаро-материальных ценностей и услуг, на стадии продаж - с покупателями по поводу продажи произведенной продукции и услуг и т.д. В результате образуются взаимные задолженности, возникновение которых связано с тем, что момент получения товаров и услуг, а, следовательно, и возникновения долга не всегда совпадает с моментом его погашения в виде оплаты.

Основными задачами учета расчетных операций являются:

- 1. контроль за соблюдением установленных правил расчетных отношений и правильное документальное оформление операций;

- 2. своевременность расчетов со всеми контрагентами и предотвращение просроченных сумм дебиторской и кредиторской задолженности;

- 3. своевременность и точность отражения в учетных регистрах расчетов со всеми организациями и лицами, а также периодическая сверка данных учета.

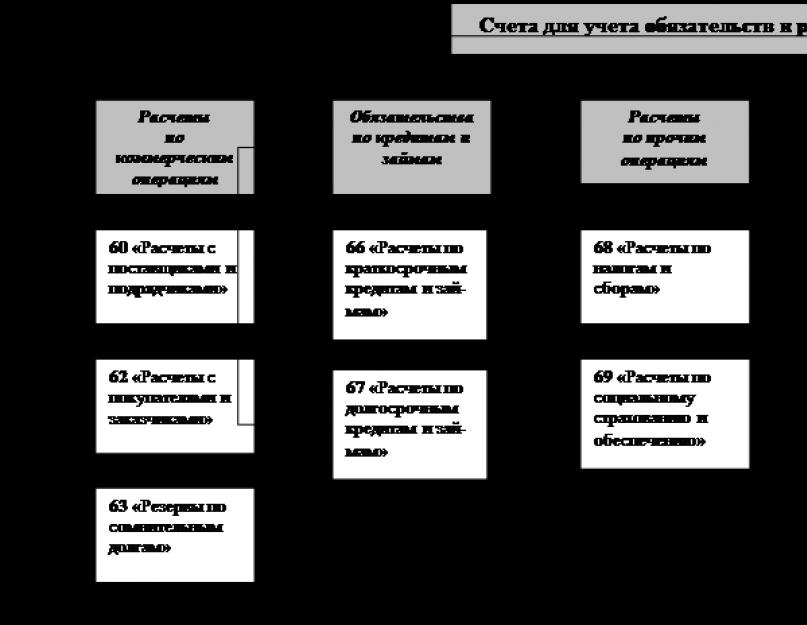

Для ведения расчетных операций в СХПК "Родина" используются следующие счета:

- - счет 60 "Расчеты с поставщиками и подрядчиками" - для учета расчетов с поставщиками и подрядчиками за полученные товарно-материальные ценности, принятые выполненные работы и потребленные услуги; учет денежный себестоимость инвестиция

- - счет 62 "Расчеты с покупателями и заказчиками" - для учета расчетов за отгруженную продукцию (товары); выполненные работы и оказанные услуги (если моментом реализации является дата отгрузки);

- - счет 68 "Расчеты с бюджетом" - для учета расчетов с бюджетом по налогам, уплачиваемым организацией, налогов, удержанных с персонала этой организации;

- - счет 69 "Расчеты по социальному страхованию и обеспечению" - для учета расчетов по отчислению на государственное социальное страхование, пенсионное обеспечение и медицинское страхование персонала организации - единый социальный налог;

- - счет 71 "Расчеты с подотчетными лицами" - для учета расчетов с работниками организации по суммам, выданным им под отчет на административно - хозяйственные и операционные расходы, а также на служебные командировки;

- - счет 76 "Расчеты с разными дебиторами и кредиторами" - для учета расчетов по всякого рода операциям: с дебиторами и кредиторами, разными организациями по операциям некоммерческого характера (с учебными заведениями, научными организациями и т.п.); транспортными (железнодорожными и водными) организациями за услуги, оплачиваемые чеками; по депонированным суммам заработной платы, премий и других аналогичных выплат; по суммам, удержанным из заработной платы работников организации в пользу разных организаций и отдельных лиц на основании исполнительных документов или постановлений судебных органов и др.

Учет расчетов с поставщиками и подрядчиками (счет 60) учитываются в журнале-ордере №6-АПК и реестрах операций по расчетам с поставщиками и подрядчиками. Журнал-ордер №6-АПК по счету 60 "Расчеты с поставщиками и подрядчиками" открывают на квартал, полугодие или год с использованием вкладных листов.

Неотфактурованные поставки (т.е. поставки, по которым не поступили счета-фактуры) в реестре операций по расчетам с поставщиками (либо в журнале-ордере №6-АПК) в течение, месяца фиксируют условно в оценке по планово-учетным ценам, а вместо номера счета-фактуры в соответствующей строке указывают букву "Н".

Причитающиеся поставщикам и подрядчикам суммы показывают в журнале-ордере №6-АПК в корреспонденции с дебетом счетов, на которые должны быть отнесены соответствующие материальные ценности или затраты.

Суммы оплаты и списаний на соответствующие счета отражают в специальном разделе журнала-ордера "Отметки об оплате, списании или сторно по неотфактурованным поставкам". При этом указывают дату оплаты, номер документа и кредитуемый счет.

Основным документом в СХПК "Родина" по расчетным взаимоотношениям с поставщиками является счет-фактурах [Приложение 2] , который служит основанием для оформления соответствующих банковских платежных документов на перечисление задолженности, а также является важным документом, который используется при расчете налога на добавленную стоимость. Счета-фактуры, выписанные предприятием, регистрируются в книге продаж.

На основании поступающих первичных документов поставщиков (счетов-фактур, товарно-транспортных накладных, других расчетных документов) в реестрах в течение месяца делают записи в хронологическом порядке, т.е. по каждому поставщику накапливают суммы расчетных операций по соответствующим материальным ценностям, задолженности по счету 60, ее оплаты и др. В конце месяца в журнале-ордере №6 выводят остатки: по дебету - суммы, оплаченные поставщиками; по кредиту - суммы, причитающиеся к оплате поставщикам (на каждого поставщика отводят одну строку). По каждому корреспондирующему счету подсчитывают итоги и сверяют их с соответствующими данными в других учетных регистрах. Кроме того, по истечении каждого месяца выводят обобщенные сводно-контрольные данные о состоянии расчетов с поставщиками и подрядчиками на первой странице журнала-ордера №6-АПК. Эти данные необходимы для расшифровки состояния расчетов с поставщиками и подрядчиками в бухгалтерском балансе.

Основными документами, определяющими правовой режим расчетных взаимоотношений с поставщиками и подрядчиками по поставкам материальных ресурсов, а также по выполненным работам и оказанным услугам является договор, который должен отвечать требованиям норм Трудового кодекса РФ.

Для отражения расчетов с заготовительными организациями и прочими покупателями в системе учетных регистров предназначены журнал-ордер №11-АПК и ведомости №62-АПК, №63-АПК, №64-АПК. В этих регистрах учет расчетных операций совмещен с учетом процесса продажи. Для получения аналитических данных о состоянии расчетов с каждым покупателями и заказчиком по счету 62 ведут также в ведомости №38 - АПК аналитического учета расчетных операций.

Для отражения расчетов по налогам и сборам (счет 68). По кредиту счета 68 отражают начисленные суммы платежей в бюджет. По дебету этого счета записывают погашение задолженности финансовым органам по платежам в бюджет, а также зачтенные суммы налога на добавленную стоимость.

Начисление большинства налогов: земельного налога, НДС, налога на прибыль и др. делают на основании соответствующих расчетов. Налоги с заработной платы работников отражают по данным расчетно-платежных ведомостей.

Регистром синтетического учета является журнал-ордер №8-АПК, где отражаются суммы по каждому налогу за месяц и в начале и в конце месяца выводятся остатки по данному счету. Данный журнал-ордер предназначен для отражения счета 76 "Расчеты с разными дебиторами и кредиторами". В нем с кредита счета 76 переносят суммы в дебет соответствующих корреспондирующих счетов и выводят остатки на конец месяца.

Для обобщения информации о расчетах по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование персонала предприятия, а также в фонд занятости используется счет 69 "Расчеты по социальному страхованию и обеспечению".

В СХПК "Родина" на заработную плату рабочих и служащих производят в определенном проценте отчисления для социального страхования. За счет этих отчислений работники получают оплату по временной нетрудоспособности и другие выплаты. Отчисления на социальное страхование вносят на специальный счет профсоюза в банке.

Все операции по расчетам с органами социального страхования в хозяйстве учитывают на субсчете 1 "Расчеты по социальному страхованию" счета 69 "Расчеты по социальному страхованию и обеспечению". На кредит этого субсчета записывают суммы, начисленные органам социального страхования.

Кроме того, по кредиту отражают суммы поступлений от членов профсоюза за частичную оплату стоимости льготных путевок и от профсоюзных органов на возмещение сумм превышения расходов на социальное страхование над суммой отчислений. По дебету учитывают перечисление задолженности органам социального страхования, а также начисленные суммы выплат по листкам нетрудоспособности и прочие платежи, предусмотренные законодательством за счет средств социального страхования.

В соответствии с действующим законодательством пенсионное обеспечение граждан осуществляется за счет средств, перечисляемых в установленном порядке в пенсионный фонд. Все предприятия и организации независимо от форм собственности и хозяйствования в этот фонд делают в установленном размере отчисления от сумм начисленной заработной платы (оплаты труда) работников.

Учет расчетов по платежам в пенсионный фонд ведется на субсчете 2 "Расчеты по пенсионному обеспечению" счета 69. По кредиту данного субсчета отражаются суммы начисленных платежей в пенсионный фонд в корреспонденции с дебетом счетов по учету затрат на производство и других счетов, на которые отнесены суммы начисленной заработной платы (оплаты труда). По дебету субсчета отражают перечисленные средства в пенсионный фонд в корреспонденции с кредитом счета 51 "Расчетные счета".

В регистрах журнально-ордерной формы учета расчеты с органами социального страхования (счет 69) учитывают в журнале-ордере №10-АПК [Приложение 3].

Здесь по счету 69 систематизируются суммы оборотов в разрезе корреспондирующих счетов. По кредиту счета записывают начисленные в пользу органов социального страхования суммы с подразделением их по корреспондирующим счетам, т. е. по объектам учета затрат, куда отнесены расходы на социальное страхование работников. Ежемесячно кредитовый оборот в целом и по корреспондирующим счетам переносят в Главную книгу.

Аналитически учет по субсчету 1 счета 69 ведут в ведомости №55-АПК расходов по социальному страхованию. Ведомость открывают на полугодие.

Записи в ней делают на основании первичных документов о начислении пособий и других выплат.

Аналитический учет по субсчету 2 "Расчеты по пенсионному обеспечению" ведут в ведомости №55-АПК по видам производимых выплат из фонда.

На субсчете 3 счета 69 ведут учет расчетов по медицинскому страхованию. Порядок учета, в основном, такой же, как по субсчету 1.

В СХПК "Родина" для отчислений в ФСС предусмотрена "Промежуточная расчетная ведомость по средствам фонда социального страхования Российской Федерации" ф. 4-ФСС РФ.

Для отражения расчетов с подотчетными лицами предназначен журнал-ордер №7-АПК. В нем совмещают аналитический и синтетический учет по счету 71. Записи в данном журнале-ордере ведут позиционным способом. Все операции: по одному подотчетному лицу отражают лишь в одной строке. С целью получения необходимых данных для синтетического учета по счету 71 суммы расхода по авансовым отчетам и возврат неиспользованных авансов отражают в журнале-ордере №7-АПК в корреспонденции с дебетуемыми счетами. В конце месяца итоги кредитовых оборотов в целом и по корреспондирующим счетам переносят в Главную книгу.

Журнал-ордер №7 АПК может быть использован для отражения расчетов с подотчетными лицами в течение квартала, полугодия или года независимо от количества подотчетных лиц.

В СХПК "Родина" нарушается порядок ведения расчетов с подотчетными лицами:

Отсутствует нумерация оправдательных документов;

В связи с тем, что по каждой строке записи делаются в разное время и часто с разрывом в несколько месяцев, итоги за месяц в ведомости не выводятся. При необходимости это можно сделать путем соответствующей выборки данных, заполняя для этих целей таблицу "Сводные данные по счетам аналитического учета", приведенную в конце ведомости. В этой таблице выводятся итоговые суммы оборотов и сальдо по синтетическим счетам за отчетный месяц.

Введение

1.3 Порядок списания просроченной дебиторской и кредиторской задолженности

1.4 Учет расчетов с подотчетными лицами

1.5 Учет расчетов по социальному страхованию и обеспечению

Глава 2. Практическая часть

2.1 Журнал регистрации хозяйственных операций ООО "Надежда" за декабрь 2008 г.

2.2 Обороты по синтетическим счетам ООО "Надежда" за декабрь 2008

2.3 Оборотно-сальдовая ведомость ООО "Надежда" за декабрь 2008 г.

2.4 Бухгалтерский баланс ООО "Надежда" за декабрь 2008 г.

Заключение

Библиографический список

Приложение

Введение

В процессе хозяйственной деятельности у предприятий и организаций возникают договорные отношения с различными юридическими и физическими лицами при осуществлении товарных операций, выполнении работ и оказании услуг. Расчеты с дебиторами и кредиторами отражаются каждой стороной договора в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. При этом любая организация может выступать как дебитором, так и кредитором.

В настоящее время в условиях снижения уровня расчетной дисциплины система "неплатежей" ведет к росту дебиторской задолженности, в том числе просроченной. Такое положение обусловливает необходимость контроля суммы дебиторской задолженности и ее движения (возникновения и погашения).

В случае покупки организацией товаров, продукции, а также приемки работ и услуг у других юридических и физических лиц у нее возникает кредиторская задолженность. В состав кредиторской задолженности организации включается задолженность бюджету по налогам, в том числе по единому социальному налогу органам социального страхования и обеспечения и фондам медицинского страхования, а также другим юридическим и физическим лицам по обязательствам, возникающим согласно действующему законодательству или условиям договоров. Этим и определяется актуальность выбранной темы работы.

Целью данной работы является изучение особенностей учета отдельных текущих обязательств.

Данная цель определила следующие задачи:

Дать определение понятию дебиторской и кредиторской задолженности, а также понятие и сроки исковой давности;

Рассмотреть учет расчетов с разными дебиторами и кредиторами;

Изучить порядок списания просроченной дебиторской и кредиторской задолженности;

Выявить особенности учета расчетов с подотчетными лицами;

Рассмотреть учет расчетов по социальному страхованию и обеспечению;

Выполнить практическое задание;

Сделать выводы о проделанной работе.

Данная работа состоит из двух глав. В первой главе рассматриваются теоретические и методологические аспекты учета текущих обязательств и расчетов, во второй главе приводиться выполненное практическое задание, по средствам составления журнала хозяйственных операций, оборотов по синтетическим счетам, оборотно-сальдовой ведомости и бухгалтерского баланса ООО "Надежда".

Работа написана на 38 страницах и содержит одно приложение.

Глава 1. Учет отдельных текущих обязательств и расчетов

1.1 Понятие дебиторской и кредиторской задолженности. Понятие и сроки исковой давности

Под дебиторской задолженностью понимается задолженность организаций и физических лиц данной организации (например, задолженность покупателей за приобретенный товар или оказанные услуги, задолженность подотчетных лиц за выданные им денежные суммы и пр.). Соответственно, организации и лица, являющиеся должниками данной организации, называются дебиторами.

Под кредиторской задолженностью понимается задолженность данной организации другим организациям и физическим лицам – кредиторам (платежи за приобретенную продукцию, потребленные услуги, задолженность по платежам в бюджеты всех уровней и пр.). Так, кредиторская задолженность может возникнуть, если материалы в организацию поступают раньше, чем она их оплатила. В состав кредиторской задолженности также включается задолженность своему трудовому коллективу по оплате труда, задолженность перед органами социального и медицинского страхования (возникает вследствие того, что начисление налогов и платежей происходит раньше, чем осуществляются соответствующие платежи) и пр.

Таким образом, дебиторская задолженность фактически представляет собой компоненту собственных средств предприятия, а кредиторская задолженность фактически представляет собой компоненту заемных средств.

Согласно статье 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

Под правом лица, подлежащим защите, понимается субъективное гражданское право конкретного лица.

Значение института исковой давности проявляется в том, что этот институт стимулирует участников гражданских правоотношений, права которых нарушены, своевременно предъявлять требования о защите нарушенных прав, так как с истечением срока исковой давности лицо лишается судебной защиты своего права.

Гражданский кодекс РФ выделяет два вида сроков исковой давности: общий и специальные.

Общий срок исковой давности установлен статьей 196 ГК РФ и составляет три года.

Общий срок исковой давности распространяется на всех субъектов гражданских правоотношений.

По общему правилу общий срок исковой давности применяется в отношении всех видов требований, если законом не установлены специальные сроки исковой давности.

Специальные сроки исковой давности могут устанавливаться законом для отдельных видов требований. В частности законом могут быть установлены сокращенные или более длительные по сравнению с общим сроком специальные сроки исковой давности.

Сокращенные специальные сроки исковой давности включают в себя следующее:

Иск по требованиям, вытекающим из договора имущественного страхования, может быть предъявлен в течение двух лет (статья 966 ГК РФ);

Иск чекодержателя к чекодателю, авалистам, индоссантам может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу (пункт 3 статьи 885 ГК РФ);

Срок исковой давности для требований, предъявляемых в связи с ненадлежащим качеством работы, выполненной по договору подряда, составляет один год (пункт 1 статьи 725 ГК РФ);

Иск по требованиям связанным с недостатками товара может быть предъявлен в течение двух лет (пункт 2 статьи 477 ГК РФ);

Иск по требованиям о нарушении преимущественного права покупки может быть предъявлен в течение трех месяцев (пункт 3 статьи 250 ГК РФ);

Иск по требованию о прекращении, досрочном исполнении обязательства и возмещении причиненных убытков по договору аренды предприятия может быть предъявлен кредитором в течение года (статья 657 ГК РФ);

Иск по требованиям, вытекающим из договора перевозки грузов, может быть предъявлен в течение одного года (пункт 3 статьи 797 ГК РФ);

Срок исковой давности по требованию о признании оспоримой сделки недействительной и о применении последствий ее недействительности составляет один год (пункт 2 статьи 181 ГК РФ);

Срок исковой давности по требованию о признании выпуска ценных бумаг недействительным составляет один год с даты начала размещения ценных бумаг (статья 13 Федерального закона от 5 марта 1999 года №46-ФЗ "О защите прав и законных интересов инвесторов на рынке ценных бумаг").

Более длительные по сравнению с общим сроком исковой давности специальные сроки:

Иск о недостатках работ по строительному подряду может быть предъявлен в течение пяти лет (статья 756 ГК РФ);

Иск о недостатках работ по договору бытового подряда может быть предъявлен в течение десяти лет (пункт 2 статьи 737 ГК РФ).

1.2 Учет расчетов с разными дебиторами и кредиторами

Учет расчетов с дебиторами и кредиторами ведется на счете 76 "Расчеты с дебиторами и кредиторами". На этом счете находят свое отражение расчеты по всякого рода операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60 - 75; с разными организациями по операциям некоммерческого характера (учебными заведениями, научными организациями и т.п.); с транспортными (железнодорожными и водными) организациями за услуги, оплачиваемые чеками; по депонированным суммам заработной платы, премий и других аналогичных выплат; по суммам, удержанным из заработной платы работников предприятия в пользу разных организаций и отдельных лиц на основании исполнительных документов или постановлений судебных органов.

К счету 76 "Расчеты с разными дебиторами и кредиторами" могут быть открыты субсчета:

76 -1 - "Расчеты по имущественному и личному страхованию";

76 -2 - "Расчеты по претензиям";

76 -3 - "Расчеты по причитающимся дивидендам";

76-4 - "Расчеты по депонированным суммам" и др.

На субсчете 76-1 отражаются операции по расчетам по страхованию имущества и персонала (кроме расчетов по социальному страхованию и обеспечению и обязательному медицинскому страхованию) предприятия, в котором предприятие выступает страхователем.

Исчисление суммы страховых платежей отражается по кредиту субсчета 76-1 "Расчеты по имущественному и личному страхованию" счета 76 "Расчеты с разными дебиторами и кредиторами" в корреспонденции со счетами учета затрат на производство или других источников страховых платежей.

В дебет субсчета 76-1 "Расчеты по имущественному и личному страхованию" списываются потери по страховым случаям (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей) с кредита счетов учета производственных запасов, основных средств и др. По дебету субсчета 76-1 счета 76 также отражается сумма страхового возмещения, причитающаяся по договору страхования работникам предприятия в корреспонденции со счетом 73 "Расчеты с персоналом по прочим операциям". Суммы страховых возмещений, полученных предприятием от страховых организаций в соответствии с договорами страхования, отражаются по дебету счета 51 "Расчетные счета" или 52 "Валютные счета" и кредиту счета 76 субсчет "Расчеты по имущественному и личному страхованию". Не компенсируемые страховыми возмещениями потери от страховых случаев списываются с кредита счета 76 субсчет "Расчеты по имущественному и личному страхованию" на счет 99 "Прибыли и убытки".

Введение

В процессе финансово-хозяйственной деятельности у организации возникают расчетные отношения, отражающие взаимные обязательства, связанные с продажей материальных ценностей, выполнением работ или оказанием услуг друг другу.

Темой курсовой работы является «Учёт текущих обязательств и расчетов». Актуальность данной темы заключается в том, что ведение бухгалтерского учета с поставщиками и покупателями имеют жизненно важное значение для любого предприятия, активно работающего в условиях рыночной экономики. Предприятия постоянно ведут расчеты с поставщиками и покупателями. С поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности, выполненные работы и оказанные услуги; с покупателями - за купленные ими товары; с заказчиками - за выполненные работы и оказанные услуги. Задолженность по этим расчетам в процессе финансово - хозяйственной деятельности должна находится в рамках допустимых значений. Сомнительная дебиторская задолженность и просроченная кредиторская задолженность свидетельствуют о нарушениях поставщиками и клиентами финансовой и платежной дисциплины, что требует незамедлительного принятия соответствующих мер для устранения негативных последствий. Своевременное принятие этих мер, возможно, только при осуществлении со стороны предприятия систематического контроля.

Целью работы является изучение учета расчетов с покупателями и заказчиками, поставщиками и подрядчиками, с подотчетными лицами.

Задачи работы:

oрассмотреть нормативно-правовое регулирование расчетов и обязательств;

oопределить задачи учета текущих обязательств и расчетов;

oизучить документальное оформление и инвентаризацию расчетов и обязательств:

oна примерах рассмотреть учета расчетов с поставщиками подрядчиками, подотчетными лицами.

Объектом исследования является общество с ограниченной ответственностью «Альгида» (ООО «Альгида»). Предметом исследования является изучение бухгалтерского учета текущих расчетов и обязательств с покупателями м заказчиками, поставщиками и подрядчиками, подотчетными лицами в ООО «Альида». Методологическую основу работы составляют нормативные документы, положения по бухгалтерскому учету, труды экономистов по рассматриваемым вопросам, учебная и методическая литература по бухгалтерскому учету. Курсовая работа состоит из двух частей. В первой части затрагиваются вопросы нормативно-правового регулирования, понятия, значения и задач расчетов и обязательств, а также документальное оформление и инвентаризация обязательств и расчетов. Во второй части освещается практический материал учета расчетов с покупателями и заказчиками, поставщиками и подрядчиками, подотчетными лицами.

Глава 1. Сущность текущих обязательств и расчетов в современных условиях хозяйствования

1.1

Нормативно - правовое регулирование расчетов и обязательств

В настоящее время порядок осуществления безналичных расчетов регламентируется Положением о безналичных расчетах в РФ № 2-П, утвержденного ЦБ РФ 3 октября 2002 г. (с изменениями от 3 марта 2003 г.) Это Положение регулирует осуществление безналичных расчетов между юридическими лицами, индивидуальными предпринимателями в валюте РФ и на её территории и не распространяются на порядок осуществления безналичных расчетов с участием физических лиц. Безналичные расчеты осуществляются через кредитные организации (филиалы) или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов. При осуществлении безналичных расчетов допускаются расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо, а так же расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Формы безналичных расчетов избираются клиентом самостоятельно и предусмотрены в договорах, заключенных им со своими контрагентами. Банки не вмешиваются в договорные отношения клиентов. Взаимные претензии по расчетам между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном законодательством порядке без участия банков. При осуществлении безналичных расчетов используются следующие документы: oплатежные поручения;

oаккредитивы;

oчеки;

oплатежные требования;

oинкассовые поручения.

При расчетах платежными поручениями банк, принявший поручение к исполнению, обязуется не только списать требуемую сумму со счета клиента, но и обеспечить её перевод на счет получателя. То есть платежное поручение считается надлежаще исполненным банком, когда денежные средства поступают на счет получателя. В соответствии с п.1 ст. 863 ГК РФ срок для осуществления банковского перевода от начала (от момента списания средств со счета плательщика) до конца (до момента зачисления средств на счет получателя) может устанавливаться законом и иными нормативными актами в соответствии с ним. Договором банковского счета или банковскими обычаями делового оборота могут устанавливаться более короткие сроки, чем те, которые установлены законодательством. Возможность установления сроков перечисления средств со счета или зачисления на счет установлена в ст.31 «Закона о банках и банковской деятельности». В соответствии со ст.80 Закона о ЦБР Банк России устанавливает сроки безналичных расчетов. Общий срок безналичных расчетов не должен превышать двух операционных дней в пределах субъекта Российской Федерации, пяти операционных дней в пределах Российской Федерации. Переводить денежные средства может не только клиент данного банка, но и лицо, не имеющее в нем счета. Иной порядок может следовать из закона, установленных в соответствии с ним банковских правил или вытекать из существа расчетных отношений. Платежными поручениями могут производиться: oперечисление денежных средств за поставленные товары, выполненные работы или оказанные услуги;

oперечисление денежных средств в бюджеты всех уровней и во внебюджетные фонды;

oперечисление денежных средств в целях возврата или размещения кредитов и займов, депозитов и уплаты процентов по ним;

oперечисление денежных средств в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться и для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей. Платежное поручение составляется на бланке формы 0401060. Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. По общему правилу, установленному Положением о безналичных расчетах на территории РФ, поручение плательщика исполняется банком лишь при наличии денег на счете. При отсутствии денег на счете плательщика платежное поручение помещается в картотеку к внебалансовому счету №9929 «Расчетные документы, не оплаченные в срок» либо оплачивается за счет овердрафта, если возможность предоставления такого кредита предусмотрена договором. Платежные поручения, помещенные в картотеку №2, оплачиваются с соблюдением установленной законодательством очередности платежей. Возможности применения в расчетах платежных поручений многообразны. С их помощью осуществляются расчеты как по товарным, так и по нетоварным операциям. В расчетах за товары и услуги платежное поручение используется при осуществлении платежей за полученные товары и оказанные услуги, для платежей в порядке предварительной оплаты, для погашения кредиторской задолженности по товарным операциям; при расчетах за товары и услуги по решению суда и арбитража; по арендным платежам за помещения; платежей транспортным, коммунальным и бытовым предприятиям за эксплуатационное обслуживание и др. В расчетах по нетоварным операциям платежные поручения используются для осуществления платежей в бюджет и внебюджетные фонды; погашения банковских ссуд и процентов по ним; взносов средств в уставные фонды при учреждении АО, товариществ и т.п.; приобретения акций, облигаций, депозитных сертификатов, банковских векселей; для уплаты пени, штрафов, неустоек и т.д. Расчеты с использованием платежных поручений - наиболее распространенная на практике форма безналичных расчетов, тем более что современные банковские технологии позволяют проводить электронные платежи «день в день». Основной отличительной чертой этой формы расчетов является то, что инициатива платежа исходит от плательщика. Предъявление в банк платежного поручения - действие, совершаемое клиентом во исполнение договора банковского счета. Банк вправе не выполнить это поручение только в том случае, если оно противоречит законодательству. Банковский перевод является абстрактной сделкой, независимой от договора между плательщиком и получателем средств, по которому производятся расчеты. Предъявление в банк платежного поручения лицом, не имеющим счета (вместе с денежной суммой, которую необходимо перевести), следует рассматривать как оферту. Принятие такого поручения к исполнению следует рассматривать как акцепт, т.е. согласие банка на заключение с клиентом договора о совершении банковского перевода. Аккредитив представляет собой банковскую операцию, в соответствии с которой банк обязуется осуществить, по указанию клиента, одно из следующих действий: · произвести платеж третьему лицу; · оплатить переводной вексель; · акцептовать переводной вексель; · учесть - против представления получателем документов, определенных условием аккредитива. Совершение банком всех действий, которые свидетельствуют о его готовности выполнить поручение клиента, называется выставлением аккредитива. Отношения по аккредитиву, возникающие между банком и клиентом - плательщиком, а так же между банком и получателем средств, не связаны договором, заключенным между плательщиком и получателем. Обособленный характер этих отношений выражается в том, что банки не обязаны проверять соответствие условий аккредитива (указаний об изменении условий, досрочном закрытии и т.п.) договору между плательщиком и получателем. При расчетах аккредитивом выставляющий его банк действует от своего имени, но за счет средств клиента. Таким образом, отношения по аккредитиву рассматриваются как разновидность договора комиссии, поэтому при отсутствии специальных норм, регулирующих эти отношения, допустимо применять соответствующие общие нормы о договоре комиссии. Поручение клиента банку выставить аккредитив оформляется в виде заявления на аккредитив. В соответствии с п. 5.8. Положения о расчетах в нем указываются следующие сведения: номер договора, по которому открывается аккредитив; срок действия аккредитива (число и месяц закрытия аккредитива); наименование поставщика; наименование банка, исполняющего аккредитив; полное и точное наименование документов, против которых производятся выплаты по аккредитиву; срок их представления и порядок оформления (полный развернутый перечень может указываться в приложении к заявлению); вид аккредитива с указанием по нему необходимых данных, для отгрузки каких товаров (оказания услуг) открывается аккредитив; срок отгрузки (оказания услуг); способ реализации аккредитива. Условием исполнения аккредитива может быть акцепт уполномоченного представителя плательщика. В аккредитивное заявление могут включаться и другие дополнительные условия: об отгрузке товаров в определенных пунктах назначения; о запрете производить частичные выплаты; о соблюдении определенного способа транспортировки груза и т.п. Банк, получивший заявление клиента и обязанный выставить аккредитив, называется банком - эмитентом. Выставленный аккредитив представляет собой абстрактное обязательство банка - эмитента. Когда получатель средств обслуживается тем же банком, что и плательщик, банк - эмитент исполняет выставленный им аккредитив самостоятельно, но если получатель средств обслуживается другим банком, то аккредитив должен быть выставлен банком - эмитентом в банке получателя средств, который и производит его исполнение (исполняющий банк). Банком могут открываться следующие виды аккредитива: · покрытые (депонированные) и непокрытые (гарантированные); · отзывные и безотзывные (могут быть подтвержденными). При открытии покрытого аккредитива банк - эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого аккредитива банк - эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств с корреспондентского счета банка - эмитента по гарантированному аккредитиву определяется по соглашению между банками. Отзывным является аккредитив, который может быть изменен или отменен банком - эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств банка - эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка - эмитента исполняющий банк может подтвердить безотзывный аккредитив. Такой аккредитив не может быть изменен или отменен без согласия исполняющего банка. порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками. Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк - эмитент, по поручению и за счет средств клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк- эмитент вправе привлекать другой - исполняющий банк. Расчеты по инкассо осуществляются на основании платежного требования, оплата которого может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовое поручение, оплата которого производится без распоряжения плательщика (в бесспорном порядке). Платежное требование применяется при расчетах за поставленные товары, выполненные работы и оказанные услуги, а так же в иных случаях, предусмотренных основным договором. Они могут быть с предварительным акцептом или без акцепта плательщика. Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях: oустановленных законодательством;

oпредусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, прав на списание денежных средств со счета плательщика без его распоряжения.

Расчеты с использованием платежных требований так же являются достаточно распространенной формой безналичных расчетов в предпринимательской деятельности. Определяющая особенность данной формы безналичных расчетов состоит в том, что инициатива в осуществлении платежа исходит от получателя платежа а не от стороны, обязанной производить платеж за уже отгруженные товары. Для применения данной формы расчетов стороны сделки о приобретении товаров должна предусматриваться возможность её использования в договоре. Порядок использования расчетов платежными требованиями включает следующие этапы: 1)поставщик товаров после их отгрузки оформляет в установленном порядке документ, именуемый платежным требованием, и предоставляет его в обслуживающий банк для осуществления инкассо - специальной банковской операции. К платежному требованию могут прилагаться товарно-транспортные или иные документы, подтверждающие отгрузку товаров, либо они направляются непосредственно в адрес плательщика с указанием в платежном требовании даты отправки;

2)обслуживающий получателя банк принимает платежное требование на инкассо, то есть для выполнения операции по получению от плательщика причитающихся получателю денежных средств и зачислению их на счет последнего. Инкассо осуществляется путем направления платежного требования и прилагающихся к нему документов обслуживающим получателя банком в банк, обслуживающий плательщика;

)банк плательщика на основе полученных документов при отсутствии обоснованного отказа плательщика от осуществления платежа (отказа от акцепта требования) производит перечисление денежных средств со счета плательщика в адрес получателя. Инкассовые поручения применяются: oв случаях, когда бесспорный порядок взыскания денежных средств устанавливается законодательством, в том числе для взыскания денежных средств органами, выполняющими контролирующие функции;

oдля взыскания по исполнительным документам;

oв случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Возможность реального использования механизма безакцептного или бесспорного списания денежных средств со счета плательщика, если такой механизм заложен в основном договоре, законодатель связывает с обязательным существованием еще одного условия - предоставления плательщиком обслуживающему банку (то есть банку, в котором открыт соответствующий расчетный счет плательщика) права на осуществление безакцептного или бесспорного списания денежных средств со счета. Такое право, как правило, реализуется на практике путем заключения дополнительного соглашения к договору банковского счета, открытого плательщику. Плательщик обязан предоставить в обслуживающий его банк сведения - о кредиторе (получателе средств), который имеет право выставлять платежные требования на списание денежных средств в безакцептном порядке, либо инкассовые поручения; наименование товаров, работ или услуг, за которые будут производиться платежи; сведения об основном договоре (дата, номер и соответствующий пункт, предусматривающий право безакцептного списания). Отсутствие условия о безакцептном списании денежных средств либо о бесспорном списании в договоре банковского счета либо дополнительном соглашении к договору банковского счета, а так же отсутствие сведений о кредиторе и иных вышеуказанных сведений является основанием для отказа банком в оплате платежного требования без акцепта либо инкассового поручения. Чек является ценной бумагой и должен содержать установленные ГК обязательные реквизиты, отсутствие которых лишает чек юридической силы. Наличие в чеке дополнительных условий, тем не менее, не влияет на его действительность. Указанную в чеке сумму банк - плательщик выдает чекодержателю за счет средств, находящихся на счете чекодателя, либо за счет средств, депонированных им на отдельном счете, но не свыше той суммы, которую банк гарантировал по согласованию с чекодателем. При временном отсутствии средств на счете чекодателя банк, по согласованию с чекодателем, может оплатить чек за счет собственных средств. Чекодателя и плательщика не связывают какие - либо обязательства. Обязанность плательщика оплатить чек вытекает из договора банковского счета, заключенного чекодателем с банком - плательщиком.

1.2

Понятие, значение и задачи учета текущих обязательств и расчетов

В процессе финансово - хозяйственной деятельности у организаций возникают расчетные отношения, отражающие взаимные обязательства, связанные с получением или продажей материальных ценностей, выполнением работ или оказанием услуг друг другу, с расчетами с бюджетом по налогам, с банками по кредитам, органами социального обеспечения и страхования по отчислениям, а также с другими юридическими и физическими лицами по расчетам, вытекающим из норм, установленных законодательством или условиями договоров по взаимным услугам. Хозяйственные связи - это необходимое условие деятельности предприятия, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства и своевременность отгрузки, а так же реализации продукции (работ, услуг). Оформляются и закрепляются хозяйственные связи договорами, согласно которым одно предприятие выступает поставщиком товарно-материальных ценностей, работ или услуг, а другое их покупателем, потребителем, а значит и плательщиком. В договорах оговариваются: вид поставляемых материальных ценностей, выполняемых работ и услуг; коммерческие условия поставки; количественные и стоимостные показатели поставок; сроки отгрузки материальных ценностей (выполнения работ услуг); порядок расчетов (условия платежей) между предприятием и поставщиками (подрядчиками). К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно - материальные ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, пара, воды и др.) и выполняющие различные работы (капитальный и текущий ремонт основных средств и др.). Порядок расчетов между предприятием поставщиками и подрядчиками по внутри - российским поставкам определяется в соответствии с правилами безналичных расчетов в РФ. Условия внутри - российских поставок формируют в соответствии с принятыми в стране условиями (франко - завод, франко - станция отправления, франко - вагон и др.), определяющими права и обязанности продавцов и покупателей по отношению к товару. При продаже организацией продукции, товаров, выполнении работ и оказании услуг другим юридическим и физическим лицам, включая своих работников, у нее возникает дебиторская задолженность. В случае покупки организацией товаров, продукции, а также приемки работ и услуг у других юридических и физических лиц у нее возникает кредиторская задолженность. В состав кредиторской задолженности организации включается задолженность бюджету по налогам, в том числе по единому социальному налогу, органам социального страхования и обеспечения и фондам медицинского страхования, а также другим юридическим и физическим лицам по обязательствам, возникающим согласно действующему законодательству или условиям договоров. Под дебиторами понимают организации и лиц, являющихся должниками организации (счета к получению). Дебиторская задолженность по своей экономической сущности является частью оборотных активов организаций. Под кредиторами понимают организации и лиц, которым должна организация (счета к оплате). Кредиторская задолженность по своей экономической сути представляет обязательства организации. Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками. Задолженность по оплате труда своим работникам (начисленная, но не выплаченная), задолженность перед бюджетом, внебюджетными фондами и прочие отчисления называют обязательствами по распределению. Кредиторов, задолженность которым возникла по другим нетоварным операциям, называют прочими кредиторами. Срок, в течение которого дебиторская и кредиторская задолженности отражаются в учете и отчетности, определяется соответствующим законом, иными правовыми актами или договором. Сроком считается определенный период, с которым гражданское законодательство связывает те или иные правовые последствия, а его наступление или истечение влечет возникновение, изменение или прекращение гражданских правоотношений, связанных с правами и обязанностями сторон. Различают нормативные сроки, установленные законом (например, для расчетов с бюджетом по налогам, срок исковой давности) или иными правовыми актами; договорные, определяемые соглашением сторон (сроки приобретательной давности, действия авторских прав, патента и др.), и диспозитивные, которые предусмотрены диспозитивной нормой и могут изменяться соглашением сторон. Течение нормативного срока расчетов, определенного периодом, начинается на следующий день после наступления календарной даты исполнения обязательств и продолжается до дня наступления события, связанного с их исполнением. Это означает, что календарная дата и день наступления события в расчет не принимаются. Если последний день срока приходится на нерабочий день (общевыходные и праздничные дни), днем окончания срока считается следующий за ним рабочий день. Как разновидность сроков, порождающих гражданские права, различают сроки, в течение которых нарушенное или оспариваемое право подлежит защите, например срок исковой давности. Общий срок исковой давности установлен в три года. Дебиторская задолженность, по которой истек срок исковой давности, другие нереальные для взыскания долги списываются по решению руководителя организации и относятся на результаты хозяйственной деятельности. Однако списанная задолженность полностью не аннулируется. Она должна отражаться за балансом в течение 5 лет с момента списания (счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»). В этот период осуществляется наблюдение за возможностью ее взыскания в случае изменения имущественного положения должника. Кредиторская и депонентская задолженности, по которым истек срок исковой давности, подлежит включению в состав внереализационных доходов (прибыли). В балансе дебиторская и кредиторская задолженности отражаются развернуто в зависимости от срока погашения (в пределах года или более). Дебиторская и кредиторская задолженности - это обязательства, которые должны исполняться надлежащим образом в соответствии с их условиями и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований - в соответствии с обычаями делового оборота или иными надлежащими правилами. Односторонний отказ от исполнения обязательств и одностороннее изменение их условий не допускаются, за исключением случаев, предусмотренных законом. Денежные обязательства должны быть выражены в рублях. Допускается их оценка в условных денежных единицах ("специальных правах заимствования" и др.). В этом случае подлежащая уплате в рублях сумма определяется по курсу используемой денежной единицы на дату, установленную законом или соглашением сторон. В случаях, установленных законодательством, обязательства могут оцениваться и исполняться в иностранной валюте. В соответствии с ПБУ 4/99 "Бухгалтерская отчетность организации", утвержденным Приказом Минфина России от 6 июля 1999г №43н, активы и обязательства (дебиторская и кредиторская задолженности) организации в балансе должны подразделяться в зависимости от срока обращения на краткосрочные и долгосрочные. Дебиторская и кредиторская задолженности (обязательства) рассматриваются как краткосрочные, если срок их погашения не превышает 12 месяцев после отчетной даты. Все остальные задолженности (обязательства) являются долгосрочными. Основными задачами учета текущих обязательств и расчетов являются: oформирование полной и достоверной информации о состоянии расчетов с поставщиками и подрядчиками за товарно-материальные ценности, выполненные работы и оказанные услуги, необходимой внутренним пользователям бухгалтерской отчетности - руководителям, учредителям, участникам и собственникам имущества организации, а также внешним - инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

oобеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

oпроверка правильности документального оформления и законности расчетных и кредитных операций, сделок, оформляемых векселями, своевременное и полное отражение их в учете;

oобеспечение своевременности, полноты и правильности расчетов по всем видам платежей и поступлений, выявление дебиторской и кредиторской задолженности, средств в расчетах и иностранной валюте;

oсвоевременное выявление результатов инвентаризации расчетов, обеспечение своевременного взыскания дебиторской и погашения кредиторской задолженности;

oконтроль за состоянием дебиторской и кредиторской задолженности;

oконтроль за соблюдением форм расчетов, установленных в договорах с поставщиками и покупателями;

oсвоевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности.

1.3

Документальное оформление и инвентаризация обязательств и расчетов

Инвентаризация расчетов проводится с целью документального подтверждения наличия дебиторской задолженности и обязательств, установления сроков их возникновения и погашения, уточнения оценки. В пункте 3.44. Методических указаний по инвентаризации имущества и финансовых обязательств указано, что инвентаризация расчетов с банками и другими кредитными учреждениями по ссудам, с бюджетом, покупателями, поставщиками, подотчетными лицами, работниками, депонентами, другими дебиторами и кредиторами заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета. В соответствии с пунктом 3.48 Методических указаний инвентаризационная комиссия путем документальной проверки должна установить: «а) правильность расчетов с банками, финансовыми, налоговыми органами, внебюджетными фондами, другими организациями, а также со структурными подразделениями организации, выделенными на отдельные балансы; б) правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям; в) правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности». Итак, при инвентаризации проверяются расчеты: с банками по кредитам; с бюджетом по налогам и сборам и с внебюджетными фондами по взносам; с покупателями и поставщиками; с работниками, в том числе с подотчетными лицами; с другими дебиторами и кредиторами. Для проведения такой проверки необходимы регистры бухгалтерского учета по счетам расчетов, первичные документы, оформляющие хозяйственные операции по счетам расчетов, акты сверки. «

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение)».

Прежде всего, проверяется, представило ли подотчетное лицо в бухгалтерию авансовый отчет об израсходованных суммах по истечению срока, на который аванс был выдан. При проверке отчетов комиссия проверяет наличие первичных документов, подтверждающих расходы, произведенные подотчетным лицом. «

По задолженности работникам организации выявляются не выплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам»

В соответствии с пунктом 73 Положения по ведению бухгалтерского учета расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. Таким образом, даже если в бухгалтерском учете обязательства у контрагентов будут отражены в различных суммах, при проведении сверки организация вправе настаивать на правильности своих записей и не обязательно приводить свои данные в соответствие с данными поставщика (подрядчика). Только если по итогам сверки неправильность данных будет доказана другой стороной, и с этим согласится сама организация, бухгалтерские записи могут быть приведены в соответствие с реально оказанными объемами услуг (выполненных работ, поставленной продукции) с учетом наличия правильно оформленных первичных учетных документов. Без наличия таких документов организация не вправе, только лишь на основании одного акта сверки, производить дополнительные или сторнировочные записи. Таким образом, инвентаризация расчетов с поставщиками (подрядчиками) и покупателями (заказчиками) заключается в проверке обоснованности сумм, числящихся на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» и других счетах учета. Для этого составляются акты сверки расчетов с контрагентами. В них указываются дата и номер документов на отгрузку, стоимость товаров (работ, услуг), сумма НДС, а также суммы оплаты и реквизиты платежных документов. Учитывая, что целью инвентаризации дебиторской и кредиторской задолженностей является подтверждение данных бухгалтерской отчетности и бухгалтерского учета, акты сверки составляются по состоянию на отчетную дату. Данные годовой бухгалтерской отчетности должны подтверждать остатки, выведенные по состоянию на 1 января следующего года, а потому фактически сверка расчетов в составе годовой обязательной инвентаризации может быть осуществлена только в январе следующего года. Перед началом инвентаризации расчетов с дебиторами необходимо оформить акт сверки. Акт сверки оформляется по каждому дебитору и каждому кредитору в двух экземплярах. Первый экземпляр остается в бухгалтерии, а второй направляется дебитору (кредитору), с которым производилась сверка. Отметим, что обязательность оформления направленных актов сверки другой стороной законодательством не установлена. Кроме того, часть актов сверки организация вплоть до оформления бухгалтерской отчетности может и не получить от контрагента. Однако это и не требуется. Как отмечалось выше, согласно пункту 73 Положения по ведению бухгалтерского учета организация вправе самостоятельно признавать свои расчеты правильными. На конец года осуществляется сверка остатков на расчетном, валютном и иных счетах в банке. Банк представляет организации акт сверки остатков денежных средств на 1 января следующего года. Акт сверки составляется в двух экземплярах. В подтверждение указанного остатка денежных средств руководитель и главный бухгалтер организации подписывают оба экземпляра акта и заверяют печатью организации. Один экземпляр акта сверки возвращается в банк, а второй подшивается с инвентаризационными документами. Таким образом, инвентаризация расчетов с банками заключается в проверке данных учета, числящихся на счетах 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам», 51 «Расчетные счета», 52 «Валютные счета» и 55 «Специальные счета в банках». По полученным кредитам проверяется наличие и содержание договоров банковского кредита, их целевое использование, своевременность и правильность отражения в учете получения и погашения, правильность отражения процентов за пользование заемными средствами. При инвентаризации расчетов с бюджетом и внебюджетными фондами происходит сверка данных бухгалтерского учета по счетам 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению» с суммами налогов, исчисленных в декларациях, а также с суммами, перечисленными в оплату налогов и сборов. Кроме того, по неуплаченным в срок налогам необходимо проверить исчисление пеней и их уплату, а также штрафных санкций. Для проведения сверки расчетов с бюджетом по налогам, сборам и взносам Приказом ФНС Российской Федерации от 4 апреля 2005 года №САЭ-3-01/138@ «Об утверждении форм по сверке расчетов по налогам, сборам, взносам, информированию налогоплательщиков о состоянии расчетов по налогам, сборам, взносам и методических указаний по их заполнению» утверждены формы документов, которыми оформляется результат сверки, и методические указания по заполнению этих форм. Налоговый инспектор формирует в двух экземплярах акт сверки расчетов налогоплательщика с бюджетом по формам №23 (полная), №23-а (краткая), а также справку о состоянии расчетов налогоплательщика с бюджетом по федеральным, региональным и местным налогам по форме №39-1, №39-1ф на основе данных налогового органа. В случае отсутствия расхождений в форме №23-а (краткая) данных налогового органа с данными налогоплательщика документ подписывается налогоплательщиком и должностным лицом отдела работы с налогоплательщиками, оформившим его. Кроме того, оба экземпляра документа визирует начальник отдела работы с налогоплательщиками. Первый экземпляр акта сверки вручается налогоплательщику или передается для отправки заказным отправлением с уведомлением. При наличии расхождений между данными налогоплательщика и налогового органа инспектор осуществляет сверку расчетов налогоплательщика с бюджетом по данным налогового органа с данными первичных документов налогоплательщика для устранения причины возникновения разногласий. Для выявления и фиксирования причин расхождения оформляется акт сверки по форме №23 (полная). После исправления ошибок формируется акт сверки расчетов с бюджетом в двух экземплярах по форме №23-а (краткая) с учетом внесенных изменений, затем один из экземпляров с подписями налогоплательщика и инспектора передается налогоплательщику. В случае снятия налогоплательщика с учета и постановки его на учет в другом налоговом органе акт сверки по форме №23-а (краткая) составляется в 3-х экземплярах: ) передается налогоплательщику; ) хранится в налоговом органе по месту проведения сверки расчетов; ) направляется в налоговый орган по новому месту постановки на учет. До начала инвентаризации расчетов с покупателями, заказчиками, поставщиками и с прочими дебиторами и кредиторами стороны в двух экземплярах подписывают акт сверки задолженности между организациями. «Проверке должен быть подвергнут счет «Расчеты с поставщиками и подрядчиками» по товарам, оплаченным, но находящимся в пути, и расчетам с поставщиками по неотфактурованным поставкам. Он проверяется по документам в согласовании с корреспондирующими счетами» (пункт 3.45 Методических указаний). В ходе инвентаризации расчетов с персоналом по прочим операциям проверяется полнота отражения в бухгалтерском учете сумм займов, предоставленных работникам, а также выявление задолженности по оплате процентов и погашению займов. Также проверяются расчеты по возмещению материального ущерба, причиненного работниками в результате брака, недостач и хищений денежных и материальных ценностей. Выявленные результаты инвентаризации расчетов отражаются в Акте инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма №ИНВ-17). Данная форма утверждена Постановлением Госкомстата Российской Федерации от 18 августа 1998 года №88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации». Акт составляется в двух экземплярах и подписывается ответственными лицами инвентаризационной комиссии. В акте указывается: Наименование организации дебитора (кредитора); Счета бухгалтерского учета, на которых числится задолженность; Суммы задолженности, согласованные и не согласованные с дебиторами (кредиторами); Суммы задолженности, по которым истек срок исковой давности. В отдельном порядке по графам 4, 5 и 6 данной формы приводятся сведения о задолженности, подтвержденной дебиторами (графа 4 формы), не подтвержденной дебиторами (графа 5 формы), а также о задолженности с истекшим сроком исковой давности (графа 6 формы). Не подтвержденные контрагентами суммы задолженности по причине неполучения от них актов сверки заносятся в графу 5 акта по форме №ИНВ-17. К акту инвентаризации расчетов по указанным видам задолженности должна быть приложена справка (Приложение к форме №ИНВ-17). Справка составляется в одном экземпляре в разрезе синтетических счетов бухгалтерского учета и является основанием для составления акта. В справке указывают: реквизиты каждого дебитора или кредитора организации; дату и причину возникновения задолженности; сумму задолженности. Оформление (составление) данной справки является обязательным в соответствии со статьей 9 Федерального закона от 8 августа 2001 года №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Сроки оформления и представления оформленных инвентаризационных документов в каждой конкретной организации определяются «Приказом (постановлением, распоряжением) о проведении инвентаризации» (форма №ИНВ-22) или утвержденным в установленном в организации порядке Планом проведения инвентаризации. В данном приказе (или в отдельном распоряжении) назначают инвентаризационную комиссию. Инвентаризацию проводят в присутствии лица, ответственного за ведение документов по расчетам с контрагентами. Если ответственный работник отсутствует, выверка сумм и документов проводится без него. На результаты инвентаризации это не влияет. В то же время отсутствие одного из членов комиссии в момент инвентаризации дает основание считать ее результаты недействительными. В данной ситуации рекомендуем назначить таким сотрудникам приказом руководителя замену. При этом опять же следует учитывать, что реальными сроками для получения от контрагентов и согласования актов сверки являются конец января - февраль года, следующего за отчетным годом.

Глава 2. Организация учёта текущих обязательств и расчетов на примере ООО «Альгида»

.1 Характеристика финансово - хозяйственной деятельности ООО «Альгида»

Общество с ограниченной ответственностью «Альгида» представляет собой медицинский центр, который может предложить своим пациентам широкий спектр услуг, таких как: oГинекология;

oУрология;

oХирургия;

oПластическая хирургия;

oОториноларингология;

oНеврология;

oТерапия;

oКосметология;

oРефлексотерапия;

oЛабораторные исследования.

Медицинский центр «Альгида» возникло в 1999 году и функционирует в настоящее время. На протяжении всего существования клиника продолжает развиваться, осваивать новейшие технологии. В 2009 году при медицинском центре открылся аптечный пункт, который радует своих покупателей доступными ценами. Уставный капитал ООО «Альгида» сформирован из долей участников-учредителей, между которыми заключен учредительный договор и имеется Устав организации. Высшим органом общества является общее собрание его участников. Для текущего руководства деятельностью общества создан исполнительный орган. В ООО «Альгида» он является единоличным в лице генерального директора. При ведении бухгалтерского учёта Клиника прибегает к помощи аудиторской компании.

2.2 Учет расчетов с покупателями и заказчиками, поставщиками и подрядчиками

К поставщикам и подрядчикам относятся организации, поставляющие различные товарно-материальные ценности (готовую продукцию, товары, сырье), оказывающие услуги (посреднические, арендные, коммунальные) и выполняющие разные работы (строительные, ремонтные, модернизирующие). Операции по учету расчетов за поставленную продукцию, выполненные работы или оказанные услуги отражаются на синтетическом счете 60 «Расчеты с поставщиками и подрядчиками» в соответствии с условиями договора и расчетными документами. Счет 60 является преимущественно пассивным. По его кредиту отражается возникающая кредиторская задолженность, а по дебету - ее погашение. Счет 60 может быть активным только в случае, если была произведена авансовая оплата поставщику (подрядчику), при этом для усиления контроля за движением денежных средств целесообразно открыть к данному счету субсчет «Авансы выданные». Если счет поставщика был оплачен до поступления груза, то записью по кредиту счета 60 погашается дебиторская задолженность за поставщиками (подрядчиками) по предоплате. Кредиторская задолженность перед поставщиками и подрядчиками начисляется по факту: oакцепта расчетных документов по принятым ценностям, работам, услугам;

oприемки ценностей, поступивших от поставщиков без расчетных документов (неотфактурованные поставки);

oвыявления излишка при приемке товарно-материальных ценностей.

В соответствии с условиями заключенного между организациями договора расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товаров, выполнения работ или оказания услуг либо в любой другой момент времени. В настоящее время организации сами выбирают форму расчетов за поставленную продукцию или оказанные услуги. На предъявленные к оплате счета поставщиков кредитуется счет 60 «Расчеты с поставщиками и подрядчиками» и дебетуются счета по учету ценностей (08 «Вложения во внеоборотные активы», 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей», 41 «Товары» и др.) или счета по учету затрат (20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 97 «Расходы будущих периодов» и др.). После акцепта счета при приемке поступивших ценностей на склад может обнаруживаться недостача сверх норм естественной убыли; при проверке акцептованного счета поставщика (подрядчика) могут выявиться несоответствия цен, обусловленных договором, и арифметические ошибки. В этих случаях счет 60 кредитуется на сумму претензии в корреспонденции с дебетом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-2 «Расчеты по претензиям». Данной проводкой начисляется дебиторская задолженность за поставщиками по претензиям. Следует иметь в виду, что в расчетных документах поставщики и подрядчики отдельной строкой выделяют сумму налога на добавленную стоимость, исчисленную по ставкам 10 или 18%. На сумму НДС у покупателя делается проводка по дебету активного счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Кредиторская задолженность погашается при получении от банка подтверждения о перечислении средств поставщикам и заказчикам в виде выписок из расчетного и других счетов вместе с приложенными банковскими расчетными документами, а также при зачете полученного аванса и взаимных требований. Погашение задолженности перед поставщиками отражается по дебету счета 60 и кредиту счетов учета денежных средств (51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках»), кредитов банка "66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам»). Порядок записей при погашении задолженности зависит от применяемых форм расчетов показано в таблице 1.

Таблица 1.

Записи на счетах бухгалтерского учета при расчетах с поставщиками и подрядчиками

Хозяйственная операцияДокумент-основаниеДебетКредит1234Выплачен аванс поставщику с расчетного счетаПлатежное поручение, выписка банка60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»51 «Расчетные счета»Оплачены наличными приобретенные товарно-материальные ценности, товары, выполненные работы, оказанные услугиРасходный кассовый ордер, кассовая книга60 «Расчеты с поставщиками и подрядчиками»50 «Касса»Оплачены с расчетного счета приобретенные товарно-материальные ценности, товары, выполненные работы, оказанные услугиПлатежное поручение, выписка банка60 «Расчеты с поставщиками и подрядчиками»51 «Расчетные счета»Оплачены с валютного счета приобретенные товарно-материальные ценности, товары, выполненные работы, оказанные услугиПлатежное поручение, выписка банка60 «Расчеты с поставщиками и подрядчиками»52 «Валютные счета»На уменьшение суммы задолженности перед поставщиком списана сумма претензий, выявлен-ная при приемке продукцииАкт о приемке материалов, претензия60 «Расчеты с поставщиками и подрядчиками»76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-2 «Расчеты по претензиям»Получены материалыПриходный ордер, накладная поставщика10 «Материалы»60 «Расчеты с поставщиками и подрядчиками»Отражена сумма НДС, уплаченная при приобретении материаловСчет-фактура19 «НДС по приобретенным ценностям»60 «Расчеты с поставщиками и подрядчиками» Стоимость работы сторонних организаций отнесена на себестоимость основного производстваАкт о выполненных работах20 «Основное производство»60 «Расчеты с поставщиками и подрядчиками»Отражена сумма НДС на стоимость работСчет-фактура19 «НДС по приобретенным ценностям»60 «Расчеты с поставщиками и подрядчиками»Получены товарыПриходный ордер, накладная поставщика41 «Товары»60 «Расчеты с поставщиками и подрядчиками»Учтена сумма выданного аванса в момент получения товараПриходный ордер, накладная поставщика60 «Расчеты с поставщиками и подрядчиками»60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»Отражена сумма НДС, уплаченная при приобретении товаровСчет-фактура19 «НДС по приобретенным ценностям»60 «Расчеты с поставщиками и подрядчиками» Аналитический учет по счету 60 ведется по каждому предъявленному счету, при расчетах в порядке плановых платежей - по каждому поставщику и подрядчику. При этом построение аналитического учета должно обеспечить возможность получения необходимых данных в разрезе поставщиков: oпо акцептованным расчетным документам, срок оплаты которых не наступил;

oнеоплаченным в срок расчетным документам;

oнеотфактурованным поставкам;

oвыданным векселям, срок оплаты которых не наступил;

oпросроченным оплатой векселям;

oполученному коммерческому кредиту.

Поставки, по которым материальные ценности поступили в организацию без расчетных документов, называются неотфактурованными. Поскольку основанием для оплаты ценностей являются расчетные документы, неотфактурованные поставки оплате не подлежат, по ним начисляется кредиторская задолженность перед поставщиками и подрядчиками. При поступлении товарно-материальных ценностей без расчетных документов поставщиков необходимо проверить, не числятся ли данные ценности как оплаченные, но находящиеся в пути или не вывезенные со склада поставщиков, а также в составе дебиторской задолженности. После проверки поступившие ценности должны быть оприходованы. На склад неотфактурованные поставки приходуются в оценке по ценам, указанным в договоре поставки, либо по учетным ценам, либо по ценам предыдущих поставок. Если до конца месяца расчетные документы не поступят, то оценка, принятая при оприходовании неотфактурованной поставки, сохраняется. В следующем месяце при поступлении платежного требования бухгалтерская запись о неотфактурованных поставках сторнируется, и ценности приходуются в суммах, указанных в расчетных документах. В бухгалтерском учете неотфактурованные поставки отражают по дебету счетов учета поступивших ценностей и кредиту счета 60. Операции по учету расчетов за отгруженную продукцию (товары), выполненные работы или оказанные услуги отражаются на синтетическом счете 62 «Расчеты с покупателями и заказчиками». Счет 62 является преимущественно активным. По его дебету при отгрузке продукции покупателям отражается возникающая дебиторская задолженность по цене продажи продукции, а по кредиту - ее погашение. Счет 62 может быть пассивным только в случае, если был получен аванс от покупателя (заказчика) в качестве предварительной оплаты по договору. Для обобщения информации о расчетах по авансам, полученным под поставку материальных ценностей либо под выполнение работ, а также по оплате продукции и работ, произведенных для заказчиков по частичной готовности, следует открыть субсчет «Авансы полученные» к счету 62 «Расчеты с покупателями и заказчиками». Организация в качестве поставщика товарно-материальных ценностей, подрядчика работ может заключить договоры с покупателями (заказчиками), в которых предусматривается получение предоплаты, аванса либо оплаты продукции и работ по частичной готовности. В случае предоплаты поставщик (подрядчик) выписывает и направляет покупателю расчетные документы на предстоящую поставку. Покупатель получает и оплачивает расчетные документы, после чего производится отгрузка ценностей, выполнение работ. В случае получения авансового платежа и оплаты по частичной готовности поставщик предъявляет расчетные документы в общем порядке на полную стоимость отгруженных ценностей (на полный объем работ). Одновременно суммы полученных авансов и оплаты частичной готовности идут в уменьшение задолженности за покупателями, начисленной согласно расчетным документам. С момента поступления сумм аванса и предоплаты покупатели и заказчики выступают как кредиторы организации, на суммы полученных от покупателя авансов и предоплаты начисляется кредиторская задолженность. Кредиторская задолженность по полученным авансам и предоплате погашается по факту продажи ценностей, выполнения работ при предъявлении покупателям (заказчикам) расчетных документов. Кредиторская задолженность по полученной предоплате принимается к учету проводкой по дебету счета 51 «Расчетный счет» и кредиту счета 61 «Расчеты с покупателями и заказчиками». Погашение задолженности перед покупателями (заказчиками) по факту отгрузки продукции, выполнения работ отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции с кредитом счета 90 «Продажи». При продаже имущества, первоначально не предназначенного для перепродажи (за исключением основных средств), его стоимость по ценам продажи списывают в дебет счета 62 с кредита счета 91 «Прочие доходы и расходы», а в случае продажи основных средств - стоимость имущества списывают с кредита счета 99 «Прибыли и убытки». Аналитический учет по счету 62 ведется по каждому счету, предъявленному покупателю или заказчику, а при расчетах в порядке плановых платежей - по каждому покупателю или заказчику. Построение аналитического учета должно обеспечить получение данных по покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; по неоплаченным в срок расчетным документам; авансам полученным. Порядок записей при погашении задолженности зависит от применяемых форм расчетов показано в таблице 2.

Таблица 2. Записи на счетах бухгалтерского учета при расчетах с покупателями и заказчиками Отражение хозяйственных операций в бухгалтерском учете приведено в таблице 3.

Таблица 3 Корреспонденция счетов по учету приобретения препаратов в ЗАО «Арал Плюс» за ноябрь 2010 г. по ООО «Альгида» 2.3 Учет расчетов с подотчетными лицами